Kiinteistönvälitysalan Keskusliitto ry. kiittää mahdollisuudesta lausua valtiovarainministeriön työryhmän selvitykseen kotitalouksien velkaantumisesta. Valtiovarainministeriön Kotitalouksien velkaantumista rajoittavat makrovakauden valvontavälineet – työryhmän 1.10.2019 julkaisema selvitys keinoista ehkäistä kotitalouksien liiallista velkaantumista (VM119:00/2018) tarttuu tärkeään yhteiskunnalliseen ilmiöön.

Kotitalouksien velan arvo on kymmenessä vuodessa noussut noin sadasta noin 150 miljardiin euroon, ja työryhmän mietintö aivan oikein puuttuu velkaantumisen kasvun riskeihin kotitalouksille ja kansantaloudelle. Kotitalouksien kokonaisvelasta asuntoluototuksen osuus on noin 60 %, ja uutena ilmiönä viimeisen kymmenen vuoden aikana on nähty taloyhtiölainojen osuuden reipas kasvu: niiden arvioitu kokonaisarvo on nelinkertaistunut 16,2 miljardiin euroon Suomen Pankin päivitetyn laskentamallin mukaan. Lisäksi maksuhäiriömerkinnät ovat huolestuttavan yleisiä.

Työryhmän selvityksen mukaan asuntorahoituksen merkitys kotitalouksien velkaantuneisuudessa on erittäin merkittävä. Siksi ehdotukset kohdistuvat erityisesti asuntolainoitukseen, vaikka työryhmä myöntää, että asuntorahoituksen kasvu on tällä hetkellä kohtuullista.

Kiinteistönvälitysala kiinnittää huomiota seuraaviin kuluttajien luototuksen rajoittamista koskeviin ehdotuksiin ja toivoo ehdotettujen välineiden kattavampaa kokonaisvaikutusten arviointia sekä asunto- ja vuokra-asuntomarkkinoille että koko kansantaloudelle.

Huomiot keskeisistä ehdotuksista

Takaisinmaksuajan rajoite

Keskusliitto katsoo, että lainan takaisinmaksuajan rajoittaminen 25 vuoteen ei vaikuta merkittävästi asuntokauppaan. Asuntolainan enimmäispituuden rajaaminen olisi tässä tilanteessa riittävä toimenpide ja pitäisi velanhoidon realistisella tasolla. Keskusliitto pitää Suomen Pankin lausuman tavoin hyvänä luotonantajille ehdotettua oikeutta myöntää harkinnan ja kiintiön mukaan yli 25 vuoden mittaisia asuntolainoja.

Kotitalouksien enimmäisvelkasuhde

Enimmäisvelkasuhteella rajoitettaisiin kotitalouden kokonaisvelan enimmäismäärää suhteessa tuloihin.

Ruotsissa on otettu käyttöön asuntolainakatoksi nimetty rajoitus jo vuonna 2010. Sen mukaan asuntolainan määrä saa olla enintään 85 % vakuuksien käyvästä arvosta kuten nyt Suomessakin; poikkeuksena ensiasunnon ostajat. Ruotsissa tulosidonnainen velkakatto otettiin käyttöön vuonna 2018 siten, että uutta lainaa yli 4,5-kertaisesti vuositulonsa verran ottavat kotitaloudet joutuvat lyhentämään lainaansa yhden prosenttiyksikön enemmän. Ruotsista poiketen Suomessa on kuitenkin ollut vallalla asuntolainojen ahkeran lyhentämisen kulttuuri.

Ruotsin rakennusteollisuuden teettämä tutkimus (Sveriges Byggindustrier/Evidens 2019: Var det värt det?) arvioi, että luototuksen rajoitusten vuoksi Ruotsin bruttokansantuote jää kymmenessä vuodessa noin 2,3 % ennustetta alemmaksi, sekä kotitalouksien kulutuksen että rakentamisen vähenemisen kautta. Myös verotulojen arvioidaan raportissa romahtavan lähes viiden miljardin kruunun arvosta rakentamisen radikaalin vähentymisen myötä. Raportti myös epäilee, onko valittu keino eli kotitalouksien velan rajoittaminen lopulta ollenkaan hyödyllinen makrotalouden kriisissä, sillä korkeampi säästöaste ja matalampi kulutus supistavat mahdollisesti kriisiytynyttä kansantaloutta entisestään.

Tulosidonnainen enimmäisvelkakatto vaikuttaisi kielteisesti asuntokauppaan ja kasvattaisi eriarvoisuutta. Katto rajaisi mahdollisuutta oman asuntovarallisuuden kasvattamiseen erityisesti kasvukeskusten ensiasunnonostajille, pieni- ja keskituloisille ja tilaa tarvitseville perhekunnille. Yksityishenkilöille asuntosijoittamisen aloittaminen vaikeutuu ja rajoite voisi keskittää omistusta entisestään. Rajoite kohtelisi asunnonostajia myös alueellisesti hyvin eri tavoilla, ja vaikeuttaisi varsinkin pääkaupunkiseudun työvoiman saantia esimerkiksi palvelu- ja hoitoaloilla.

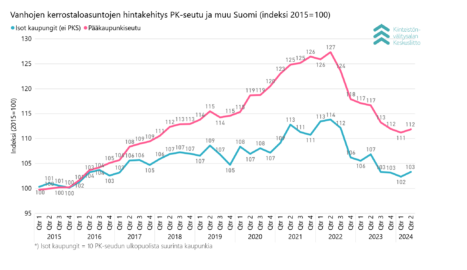

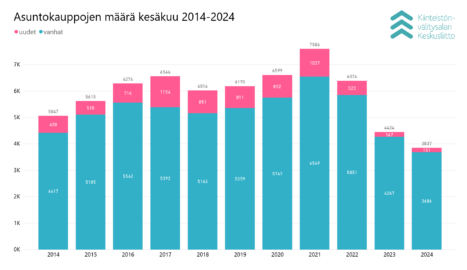

Kiinteistönvälitysalan Keskusliitto katsoo, että tulosidonnaista enimmäisvelkakattoa ei tarvita. Pankkien luotonanto on jo nykyisellään tarkoin säädeltyä, ja toteutuessaan positiivinen luottorekisteri vähentäisi luottoriskejä, kun kotitalouden kokonaisluototuksen määrä olisi jäljitettävissä. Markkinassa ei ole merkkejä ylikuumenemisesta, vaan hintakehitys on ollut maltillista. Asuntovelan arvon kasvu kymmenessä vuodessa kertoo myös luonnollisesta kehityksestä, elintason kasvusta ja muuttoliikkeen suunnasta – asuntoja ostetaan korkeamman hintatason kasvukeskuksista. Mahdollisuus ”kansankapitalismiin” tulee olla olemassa myös polarisoituneessa, eriytyvien hintojen asuntomarkkinassa. Asuntokaupan odotetaan hiljenevän hiipuvan talouskasvun aikana, ja rahoituksen kiristäminen staattisen markkinan aikaan voi saada negatiivisen kierteen kansantalouteen.

Tilastokeskuksen 27.9.2019 julkaistun uutisen mukaan kotitalouksien nettovarallisuus kasvoi 21 miljardia euroa vuonna 2018. Velkaantumisen riskejä arvioitaessa olisi velkojen ohella otettava paremmin huomioon myös kotitalouksien vahvistunut nettovarallisuuden määrä.

Taloyhtiölainojen rajoitukset

Työryhmä on tunnistanut riskejä taloyhtiölainoissa, joita käytetään aiempaa enemmän kotitalouksien asumisen rahoituksessa. Työryhmä kiinnittää huomiota perinteisistä asuntolainoista poikkeavaan velkaantumistapaan, joka raportin mukaan voi myös lisätä kannustimia velkaantua. Työryhmä on myös nostanut esille taloyhtiölainojen asuntosijoittajille luoman houkutuksen suuremman velkavivun käyttämiselle.

Kiinteistönvälitysalan Keskusliitto katsoo, että asuntomarkkinat Suomessa ovat olleet vuosia vakaat, eikä edes pääkaupunkiseudun hintakehitys ole luonut ns. asuntohintakuplia kuten muissa Pohjoismaissa. Oslossa asuntojen nimellishinnat ovat pahimmillaan nousseet yhdessä vuodessa peräti 28 % (02/2016-02/2017), kun pääkaupunkiseudulla vastaava hintakehitys on vienyt kahdeksan vuotta (2008-2017). Asuntokaupan volyymi on jo vuosien ajan pysytellyt muutamien prosenttien vaihteluvälissä ja hinnat ovat nousseet pääkaupunkiseudulla vain nelisen prosenttia talouskasvun vuonna 2018-2019. Asuntolainakannan kasvu on myös ollut maltillista noin kahden prosentin luokkaa, kuten Finanssialan tiedoista käy ilmi. Riittävä uudistuotanto on pitänyt hintojen kasvun kurissa.

Keskusliitto katsoo, että taloyhtiölainat ovat mahdollistaneet muuttoliikkeen matalamman hintatason alueilta kasvukeskuksiin ja toisaalta myös pienemmillä paikkakunnilla kohti taajamia, kaupunkien keskustoihin palvelujen äärelle; tämä on nopeasti ikääntyvän väestön kohtalonkysymys ja samalla ratkaisevaa tulevien julkisten palvelurakenteiden kannalta.

Muuttotiheyttä Suomessa on syytä kasvattaa, sillä asuntokauppaa hidastavat ja rajoittavat toimet tarkoittavat epätarkoituksenmukaista asumista väärän kokoisissa ja väärän tyyppisissä asunnoissa, joiden sijaintikaan ei välttämättä vastaa asujien tarpeisiin. Jo korkea varainsiirtoverokanta ja myyjän pitkä vastuu kiinteistökaupassa jarruttavat asunnonvaihdantaa.

Taloyhtiölainojen rajoittaminen enimmäisvelkasuhteena taloyhtiöille ei saa merkitä rakentamisen hidastamista alueille, jonne suomalaiset haluavat muuttaa. Riittävä tarjonta on ainoa tehokas tapa ratkaista asumisen haasteet ja pitää markkinataloudessa asumisen hinta siedettävänä korkean kysynnän alueilla.

Taloyhtiölainoilla rahoitetaan myös vanhemmissa taloyhtiöissä välttämättömiä remontteja. Rakennusten elinkaari on pidentynyt, ja monen asunnon arvo on voinut remontin ansiosta kohentua. Kaikkea korjausvelkaa – asuinkiinteistöissäkin ROTI-raportin mukaan lähes 10 miljardin euron arvoista – ei millään lainoilla voida koskaan hoitaa, mutta rakennuskannan kestävään kohentamiseen on varmistettava rahoitus. Jo nykyehdot asettavat reunaehdot sille, mikä taloyhtiö lainaa saa. Onkin hyvin keskeistä, että mahdolliset käyttöön otettavat välineet kohdistuvat nimenomaisesti uudistuotantoon.

Taloyhtiölainojen lyhennysvapaat

Taloyhtiölainojen lyhennysvapaat voivat vääristää kuluttajan ymmärrystä asumisen todellisista kuluista. Tähän on lääke: selkeät vaatimukset hintamerkinnöille, kuten asuntomarkkinointiasetus jo kiinteistönvälittäjiltä edellyttää. Kategorinen kielto lyhennysvapaille ei Keskusliiton mielestä ole välttämätön, sillä nykyinen työelämä ei välttämättä tarjoa säännöllistä ja tasaista tulovirtaa. Myös perhetilanteiden vaihtelu edellyttää joustoja rahoitukseen, ja hankinnan jälkeen muutto aiheuttaa kuluja. Lyhennysvapaa helpottaa myös asettumista uudelle paikkakunnalle. Lyhennysvapaita tulee sallia jatkossa, mutta niiden maksimipituutta voisi kaventaa esimerkiksi vuoteen. Jo tämä auttaisi vähentämään riskejä voimakkaan velkavipuisille asuntosijoittajille.

Positiivinen luottotietojärjestelmä

Kiinteistönvälitysalan Keskusliitto kannattaa positiivisen luottotietojärjestelmän käyttöönottoa kotitalouksien velkaantumisen hillitsemiseksi. Kulutusluottojen osuus kotitalouksien kokonaisvelasta on suuri, ja niiden vaikutus maksuhäiriömerkintöihin on huomattava.

Kiinteistönvälitysalan Keskusliitto ry (KVKL) on kiinteistönvälitysalan yritysten ja järjestöjen valtakunnallinen edunvalvontajärjestö. Kiinteistönvälitysalan Keskusliiton jäsenistön muodostavat seitsemän jäsenryhmittymää (Realia Group Oy, Kiinteistömaailma, OP Koti, Suomen Kiinteistönvälittäjät ry, Aktia Kiinteistönvälitys Oy, RE/MAX Suomi ja SP-Koti Oy), joiden yhteenlaskettu ammattilaisten määrä nousee yli 3300:n. Järjestö edustaa noin 80 prosenttia kiinteistönvälitysalan ammattilaisista Suomessa.